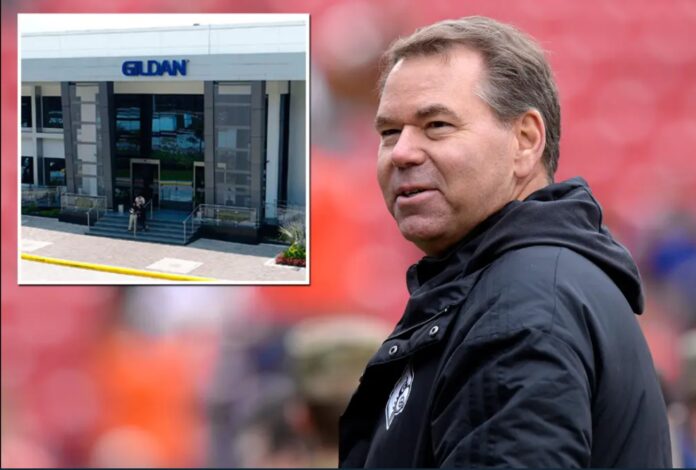

Conflicto entre directivos del gigante textil canadiense, tiene en riesgo su permanencia en Honduras

El presidente y director ejecutivo de Gildan Activewear, Vince Tyra, reveló este lunes sus principales prioridades estratégicas a los nueves meses de asumir el cargo en sustitución de Glenn Chamady. La compañía, que sigue abierta a la venta, volvió a confirmar su guía para todo el año 2024 y anunció ingresos preliminares para el primer trimestre.

La compañía tiene la intención de celebrar un Día del Inversor en el otoño de 2024 para proporcionar un plan estratégico integral.

Al reflexionar sobre sus primeros 90 días, Vince Tyra dijo: “Estoy emocionado de liderar Gildan en este momento crucial. Habiendo completado 90 días al frente de Gildan, quería compartir con ustedes mis prioridades estratégicas clave y articular cómo podemos aprovechar nuestras fortalezas y acelerar la creación de valor para todas las partes interesadas. Es importante destacar que estas prioridades reflejan los comentarios recibidos de los accionistas y su deseo de que sigamos haciendo crecer Gildan de manera sostenible”.

“A medida que continuamos ejecutando los componentes clave de la estrategia de Crecimiento Sostenible de Gildan, mis primeros meses como CEO han confirmado mi creencia de que los fundamentos centrales de Gildan son sólidos y que estamos en una excelente posición para desbloquear un mayor potencial y lanzar la siguiente fase de nuestro crecimiento.

“Mi equipo directivo y yo continuaremos revisando el negocio y esperamos presentar una visión más completa en el Día del Inversor este otoño”, apuntó.

Tyra describió sus principales prioridades estratégicas. Estas son las cinco prioridades clave:

- Ejecutar con éxito iniciativas de la cadena de suministro para mantener la disponibilidad, el liderazgo en costos y los márgenes líderes en la industria;

- Aprovechar las marcas únicas de Gildan y desarrollar capacidades comerciales distintivas para acelerar el crecimiento y fortalecer la posición de mercado de la Compañía;

- Profundizar las relaciones de Gildan con socios minoristas existentes y potenciales, fortaleciendo la posición de la Compañía como proveedor preferido;

- Complementar la sólida posición de Gildan en el mercado norteamericano con un enfoque renovado en mercados internacionales selectos para impulsar el crecimiento; y

- Empoderar y desarrollar talento y liderazgo de clase mundial para garantizar la resiliencia a largo plazo del negocio de Gildan.

Objetivos a mediano plazo

Suponiendo que no haya deterioro en el entorno macroeconómico actual, Gildan confía en que las prioridades específicas posicionarán a la Compañía para continuar impulsando ganancias de participación de mercado en categorías de productos clave, desbloquear más oportunidades en mercados específicos y cumplir con métricas financieras clave durante el período 2025-2028, reflejando lo siguiente:

- Crecimiento de las ventas netas a una tasa de crecimiento anual compuesta en el rango medio de un solo dígito

- Margen operativo ajustado anual en el rango del 18% al 21%

- Gastos de capital (capex) como porcentaje de las ventas de alrededor del 5% anual, en promedio, para respaldar el crecimiento a largo plazo y la integración vertical.

- EPS diluido ajustado crecimiento anual en el rango de un solo dígito alto a dos dígitos bajo

Gildan espera mantener sus prioridades de asignación de capital que, más allá del despliegue de gasto de capital planificado, se centran en el crecimiento de dividendos anuales, recompras continuas de acciones ahora en línea con un marco de apalancamiento de 1,5 a 2 veces y fusiones y adquisiciones que aumentan el valor. Se espera que la combinación de lo anterior genere fuertes retornos para los accionistas.

Perspectivas para 2024 e ingresos preliminares del primer trimestre de 2024

- El crecimiento de los ingresos para todo el año se mantendrá estable hasta un dígito bajo;

- Margen operativo ajustado ligeramente por encima del extremo superior del rango objetivo anual del 18% al 20%. Esto se compara con el margen operativo ajustado del año fiscal 2023 del 17,3%; El margen operativo del año fiscal 2023 fue del 20,1%. Capex representará aproximadamente el 5% de las ventas;

- EPS diluido ajustado en el rango de $ 2,92 a $ 3,07, un aumento significativo entre 13,5 % y 19,5 % año tras año. Esto se compara con las ganancias por acción diluidas ajustadas de 2023 de 2,57 dólares; Las ganancias por acción diluidas GAAP del año fiscal 2023 fueron de 3,03 dólares;

- Flujo de caja libre por encima de los niveles de 2023 impulsado por una mayor rentabilidad, menores inversiones en capital de trabajo y menores gastos de capital que en 2023.

Además, Gildan anunció que se espera que sus ventas netas preliminares del primer trimestre de 2024 alcancen aproximadamente $695 millones, o una disminución de aproximadamente el 1% año tras año, como se anticipó en nuestro comunicado de prensa del cuarto trimestre de 2023.

Aunque el momento de la posible promulgación de la legislación sigue siendo incierto, también hemos incorporado el impacto estimado de la implementación del proyecto de ley de Impuesto Mínimo Global en Canadá y Barbados sobre nuestra tasa impositiva efectiva, retroactiva al 1 de enero de 2024, así como ciertos reembolsos.