El banco prevé abandonar el servicio de banca minorista en 13 países, incluido China

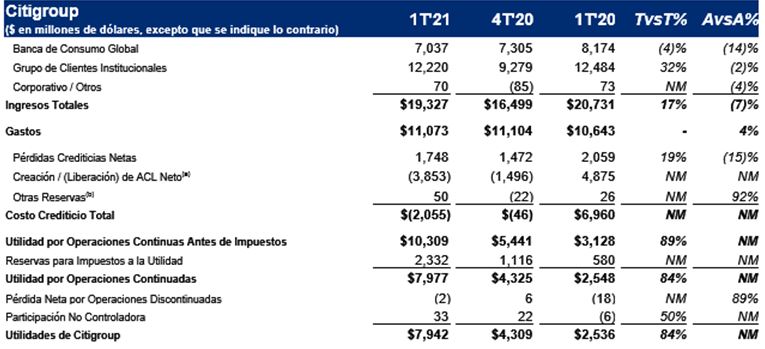

Citigroup Inc. reportó utilidades para el primer trimestre de 2021 de 7.900 millones de dólares, o $3.62 dólares por acción diluida, sobre ingresos de 19.300 millones de dólares. Esto significa el triple de los 2.500 millones de dólares, ganados a marzo de 2020, sobre ingreso de 20.700 millones de dólares.

Las utilidades aumentaron significativamente impulsadas por el menor costo del crédito y una ligera disminución de las acciones en circulación. El banco redujo sus reservas para eventuales impagos en 3,700 millones de dólares.

El grupo tuvo sin embargo una facturación en baja de 7% en el primer trimestre, a 19,300 millones de dólares, principalmente por bajas tasas de interés y un descenso en el volumen prestado.

Los gastos operativos de $11.100 millones aumentaron 4% y se redujo el costo del crédito a $2.100 mil millones en el primer trimestre de 2021 en comparación con $7.000 millones en el período del año anterior, refleja en gran medida una liberación de asignación para las reservas por pérdidas crediticias, impulsada por mejoras en las perspectivas macroeconómicas y menores volúmenes de préstamos.

El banco anunció además que prevé abandonar el servicio de banca minorista en 13 países, incluido China.

Además de China, Citigroup dejará sus servicios de banca a particulares en Australia, Bahrein, India, Indonesia, Malasia, Filipinas, Polonia, Rusia, Taiwán, Tailandia y Vietnam. El banco seguirá ofreciendo servicio a empresas e instituciones. El banco se concentrará en cuatro centros: Singapur, Hong Kong, Emiratos Árabes y Londres.

“Como resultado de la actualización continua de nuestra estrategia, hemos decidido que vamos a duplicar lo patrimonial. Operaremos nuestra franquicia de banca de consumo en Asia y EMEA únicamente desde cuatro centros patrimoniales, Singapur, Hong Kong, Emiratos Árabes Unidos y Londres. Esto nos posiciona para capturar el fuerte crecimiento y los retornos atractivos que ofrece el negocio de gestión de patrimonio a través de estos importantes centros”, dijo Jane Fraser, Presidenta del banco e un comunicado.

“Aunque los otros 13 mercados tienen excelentes negocios, no tenemos la escala que necesitamos para competir. Creemos que nuestro capital, dólares de inversión y otros recursos están mejor desplegados con mayores oportunidades de retorno en la administración patrimonial y nuestros negocios institucionales en Asia. Continuaremos actualizándoles sobre las decisiones estratégicas a medida que las tomemos, mientras trabajamos para aumentar los rendimientos que brindamos a nuestros accionistas”, concluyó.

Reservas, préstamos y depósitos

La reserva para pérdidas crediticias en préstamos de Citigroup fue de $21.600 millones al final del trimestre, o 3,29% del total de préstamos, en comparación con $20.4 mil millones, o 2.84% del total de préstamos, al final del período del año anterior.

Los préstamos de Citigroup al final del período fueron de $666.000 millones, un 8% menos que en el ejercicio anterior y un 10% excluyendo el impacto de la conversión de divisas, impulsado por bajas en GCB e ICG.

Los depósitos de Citigroup fueron de $1.3 billones al final del trimestre, un aumento del 10% sobre una base reportada y de 7% en dólares constantes, impulsados por un aumento del 11% en GCB y un aumento del 5% en ICG. El valor contable de Citigroup por acción de $88.18 y el valor contable tangible por acción de $75.50 aumentaron cada uno 5%, impulsados en gran medida por las utilidades. Al cierre del trimestre, el Índice de Capital de Citigroup se situaba en el 11.7%, sin cambios respecto al trimestre anterior.