El PIB crecería hasta 4,5%, aumenta el crédito y los ingresos tributarios, pero bajan las reservas

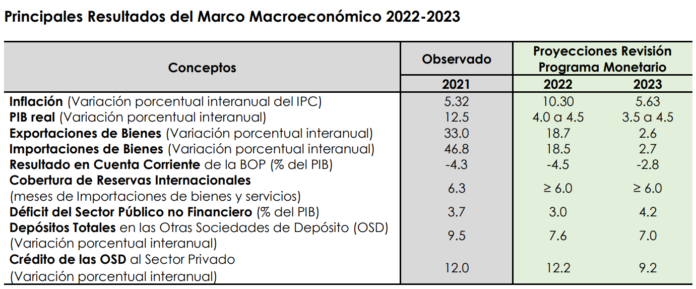

La revisión del Programa Monetario 2022-2023, por el Directorio del Banco Central de Honduras (BCH), trae buenas y malas noticias para la economía. La buena es que el Producto Interno Bruto (PIB) crecería entre 4 y 4,5%, la mala es que los precios de los bienes y servicios subirán a 10,30%, la inflación más alta en más de una década.

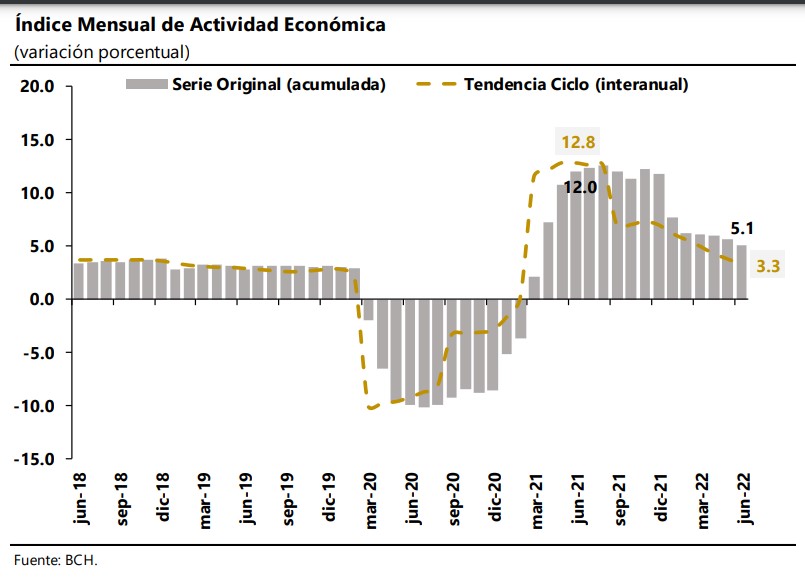

El Programa Monetario establece las nuevas metas macroeconómicas para este y el próximo año. Las moderadas proyecciones de crecimiento tuvieron un alza, se estimaba entre 3,5 a 4,5% en abril, ahora subió al rango de 4 y 4,5%. Esto por el índice mensual de la actividad económica (IMAE) a junio de 5,1% por mayor ingreso de remesas, de la demanda externa de productos de maquila y el agro (café, banano y otros),además del consumo interno.

El comercio aumentará 18% (tanto exportaciones como importaciones, los ingresos tributarios crecen (superávit a la fecha), bajará el déficit fiscal del Gobierno Central de 4% a 3% en relación al PIB (valor de la producción nacional de bienes y servicios).

La inflación bajaría el próximo año a 5,63%, el PIB al rango de 3,5 a 4,5%, bajarían el comercio a niveles del 2,7%, la actividad financiera tendría leve baja y subiría el déficit fiscal.

LEA: La metas originales del Programa Monetario 2022-2023

Las nuevas metas

Al primer semestre del año, “la mayoría de actividades han recuperado sus niveles de crecimiento previos a la crisis sanitaria. Derivado de ello, la economía hondureña reflejaría un crecimiento económico superior al previsto en el PM para el cierre de 2022”.

El IMAE cerró en mayo en 5,6%, destaca el BCH, para bajar en junio a 3,3% (preliminar). Las autoridades confían en que se recuperará al cierre del año.

La mejora de la proyección se basa principalmente a una evolución de la demanda externa por encima de lo estimado, que está impulsando el

dinamismo observado en las exportaciones de la maquila, banano, azúcar, aceite de palma y camarón cultivado; así como por un comportamiento favorable del consumo privado, resultado de mayores flujos de remesas familiares.

Por otra parte, en este contexto internacional menos favorable, el crecimiento de la economía hondureña para 2023 se ha revisado levemente a la baja al verse influenciado por las menores perspectivas de crecimiento de nuestros principales socios comerciales, así como por un menor dinamismo de la demanda externa (exportaciones) y del flujo de remesas familiares.

En lo referente al sector externo, la proyección del déficit en cuenta corriente para 2022 se mantiene en 4,5% del PIB, revisándose a la baja para 2023 ubicándose en 2,8% del PIB. El resultado para este año estaría explicado por el crecimiento de las importaciones de mercancías generales, asociado al incremento en los precios internacionales de los combustibles, insumos para la industria, alimentos y bebidas, así como de los bienes de consumo.

Este comportamiento está compensado parcialmente por el aumento de las exportaciones, asociado a las mayores ventas al exterior de mercancías generales (aceite de palma y banano) y de bienes para transformación (prendas de vestir y arneses), aunado al incremento esperado de las remesas familiares, debido a la expectativa de que el mercado laboral estadounidense se mantendrá fortalecido.

En relación a las Reservas Internacionales Netas (RIN), presionadas principalmente por las alzas en los precios de las materias primas, alimentos y petróleo; se estima que la cobertura en meses de importación de bienes y servicios se mantendría entorno a los 6 meses (6,3 meses en 2021).

Déficit fiscal y operaciones monetarias

Respecto a las finanzas públicas, con base a estimaciones realizadas por la Secretaría de Finanzas (Sefin), el déficit de la Administración Central (AC) para el cierre de 2022 se ubicaría en 3,9%, reflejando una recomposición del gasto.

Asimismo, se espera que el déficit del Sector Público No Financiero (SPNF) se sitúe en 3% para 2022 y 4,2% para 2023 (el techo de la cláusula de excepción de la Ley de Responsabilidad Fiscal “LRF” es de 4.9% del PIB para 2022 y de 4.4% del PIB para 2023).

El aumento en las presiones inflacionarias a nivel mundial durante 2022, debido al incremento en los costos globales que han afectado los precios de las materias primas, principalmente de la energía y alimentos, también ha provocado una aceleración en la inflación interna, misma que a julio de 2022 se sitúa en 10,86%, siendo la inflación importada el principal determinante de esta aceleración, dados los mayores precios que experimentan los bienes que se transan con los socios comerciales de Honduras.

En línea con lo mencionado previamente, se revisó al alza la trayectoria esperada de la inflación para 2022 y 2023; en ese sentido, se espera que la variación del Índice de Precios al Consumidor (IPC) alcance su punto de quiebre en los últimos meses de 2022 y a partir de ese punto comience a descender.

Para 2023, las proyecciones indican que la inflación continuaría desacelerándose; no obstante, se mantendría por encima del

límite superior del rango de tolerancia (4.0% ± 1.0 pp), acercándose gradualmente a dicho límite a partir del cuarto trimestre de 2023.

En lo referente al sector monetario, el ritmo de crecimiento de los depósitos del sector privado en las Otras Sociedades de Depósito (OSD) se mantuvo moderado a junio de 2022 (9,1%), congruente con el mayor gasto agregado (consumo e inversión privada).

Conforme a la evolución observada, se estima un crecimiento en la captación total para el cierre de 2022 y 2023 de 7.6% y 7%, respectivamente, inferior a lo estimado en el Programa Monetario de marzo.

Por otro lado, el crédito al sector privado de las OSD continuó expandiéndose a tasas históricamente altas, hasta ubicarse en 17.5% en junio de 2022. En congruencia con lo anterior, se revisó al alza la estimación de crecimiento del crédito, al pasar de 11.1% a 12.2% en 2022.

Para controlar la liquidez, dice el BCH, el saldo de Valores del BCH se ha incrementado en alrededor de L18.700 millones,

alcanzando un saldo histórico de L54.000 millones en agosto de 2022. Como resultado de la reducción de la liquidez de corto plazo, las tasas de colocación de los Valores del BCH (VBCH) se han incrementado, acercándose a las tasas de corte de referencia establecidas por el BCH, ayudando a fortalecer la transmisión de la tasa de política monetaria.

En este contexto, la Autoridad Monetaria seguirá retirando los excedentes de liquidez a través del incremento gradual del monto objetivo ofrecido en la subasta estructural, previendo alcanzar a finales de 2022 un saldo de VBCH superior al estimado en el PM, con el fin de que las tasas de colocación de Valores del BCH converjan completamente a las tasas de referencia.

Finalmente, la Autoridad Monetaria reafirma su compromiso de analizar periódicamente la coyuntura y perspectivas del contexto nacional e internacional, adecuando su conducción de política monetaria con el fin de mantener niveles de liquidez del sistema financiero congruentes con la estabilidad de precios.