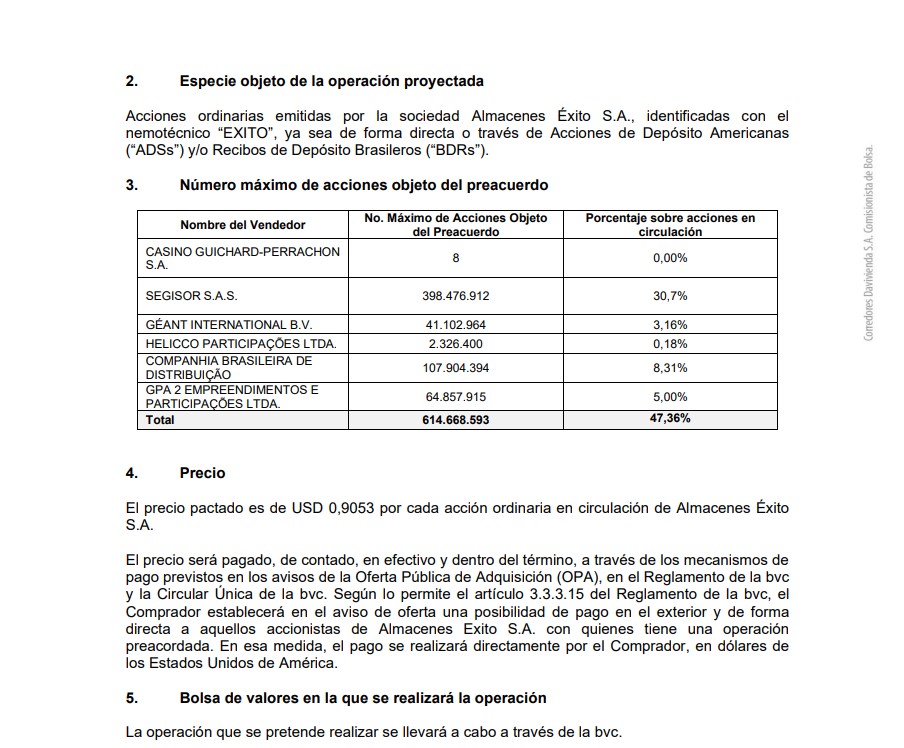

Después de que la Superintendencia Financiera de Colombia (SFC) dio a conocer que lanzó la oferta pública de adquisición (OPA) por el control del Grupo Éxito, el Grupo Calleja de El Salvador, selló el primer preacuerdo sobre esta por el 47,36% de las acciones por un valor de $556 millones.

La oferta se realizó a través de la empresa Cama Commercial Group, registrada en Panamá y que fue utilizada para la negociación con el grupo francés Casino y GPA de Brasil, dueños del 34,05% y 13,31% respectivamente de las acciones de Almacenes Éxito de Colombia.

El precio pactado es de US$0,9053 por cada acción ordinaria en circulación de Almacenes Éxito S.A., equivalente a $556.4 millones, de un total de $1.175 millones.

El Grupo Casino recibirá $400 millones por su participación directa de 34,05%, y GPA recibirá $156 millones por su total de 13,31%.

La documentación fue presentada por Corredores Davivienda y Valores Bancolombia. También se presentó el anuncio de precompra ante el mercado de valores de Estados Unidos con la intención de comprar el 100% de las acciones de Éxito.

Hay que destacar que el Directorio de Grupo Casino, que se encuentra lidiando con problemas financieros, aprobó el viernes 13 de octubre de 2023 un preacuerdo con Grupo Calleja.

“El precio será pagado, de contado, en efectivo y dentro del término, a través de los mecanismos de pago previstos en los avisos de la oferta pública de adquisición (OPA) en el reglamento de la Bolsa de Valores de Colombia (BVC). El comprador establecerá en el aviso de oferta una posibilidad de pago en el exterior y de forma directa a aquellos accionistas de Almacenes Éxito S.A., con quienes tiene operación preacordada”, se lee en el documento.

De igual manera, se establece que el pago se hará de forma directa con el comprador y en dólares estadounidenses. La OPA lanzada es por el 100% de las acciones.

Además, otros puntos a cumplir son los siguientes:

La operación que se pretende hacer se ejecutará en la Bolsa de Valores de Colombia (BVC). El plazo para la liquidación de la operación proyectada será el que se señale en los correspondientes avisos de la OPA. Corredores Davivienda S.A. Comisionista de Bolsa actuará en la operación por cuenta de Vendedores. Y Valores Bancolombia S.A. Comisionista de Bolsa actuará en la operación por cuenta del comprador.