Por Gita Gopinath/Pierre-Olivier Gourinchas

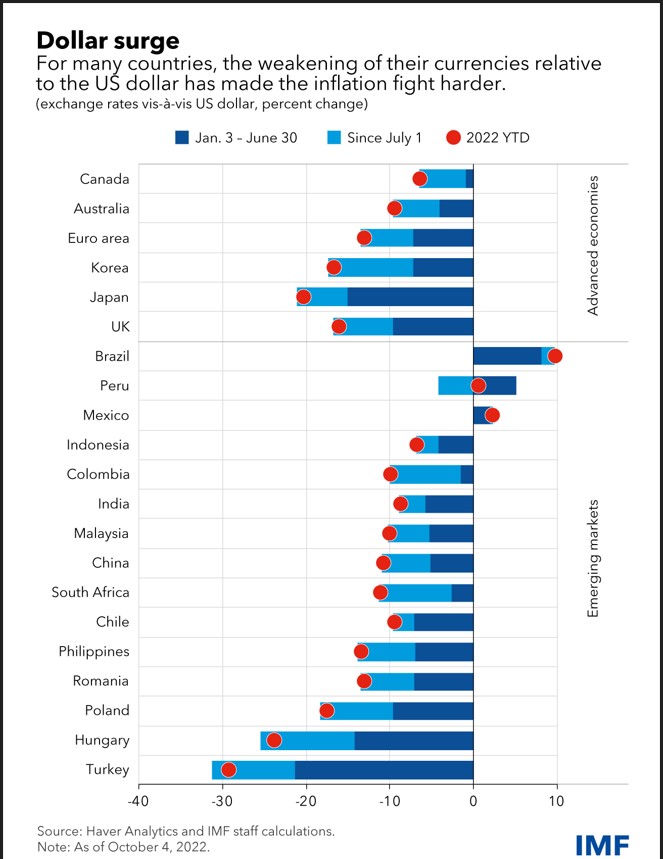

El dólar está en su nivel más alto desde 2000, habiéndose apreciado un 22 por ciento frente al yen, un 13 por ciento frente al euro y un 6 por ciento frente a las monedas de mercados emergentes desde principios de este año. Un fortalecimiento tan fuerte del dólar en cuestión de meses tiene implicaciones macroeconómicas considerables para casi todos los países, dado el dominio del dólar en el comercio y las finanzas internacionales.

Mientras que la participación de Estados Unidos en las exportaciones mundiales de mercancías ha disminuido del 12 al 8 por ciento desde 2000, la participación del dólar en las exportaciones mundiales se ha mantenido en torno al 40 por ciento. Para muchos países que luchan por reducir la inflación, el debilitamiento de sus monedas en relación con el dólar ha dificultado la lucha.

En promedio, el traspaso estimado de una apreciación del dólar del 10 por ciento a la inflación es del 1 por ciento. Tales presiones son especialmente agudas en los mercados emergentes, lo que refleja su mayor dependencia de las importaciones y su mayor participación en las importaciones facturadas en dólares en comparación con las economías avanzadas.

A medida que aumentan las tasas de interés mundiales, las condiciones financieras se han endurecido considerablemente para muchos países. Un dólar más fuerte solo agrava estas presiones, especialmente para algunos mercados emergentes y muchos países de bajos ingresos que ya corren un alto riesgo de sobreendeudamiento.

¿Deberían los países respaldar activamente sus monedas?

En estas circunstancias, varios países están recurriendo a intervenciones cambiarias. Las reservas extranjeras totales en poder de las economías de mercados emergentes y en desarrollo cayeron más del 6 por ciento en los primeros siete meses de este año .

La respuesta de política adecuada a las presiones de depreciación requiere un enfoque en los impulsores de la variación del tipo de cambio y en las señales de perturbaciones del mercado. Específicamente, la intervención cambiaria no debe sustituir el ajuste garantizado de las políticas macroeconómicas.

Hay un papel para intervenir de forma temporal cuando los movimientos de divisas aumentan sustancialmente los riesgos para la estabilidad financiera y/o interrumpen significativamente la capacidad del banco central para mantener la estabilidad de precios.

El impacto masivo de los términos de intercambio provocado por la invasión rusa de Ucrania es el segundo factor principal detrás de la fortaleza del dólar. La zona del euro depende en gran medida de las importaciones de energía, en particular del gas natural de Rusia. El aumento en los precios del gas ha llevado sus términos de intercambio al nivel más bajo en la historia de la moneda compartida.

En cuanto a los mercados emergentes y las economías en desarrollo más allá de China, muchos se adelantaron en el ciclo de endurecimiento monetario mundial, quizás en parte debido a la preocupación por el tipo de cambio del dólar, mientras que las EMED exportadoras de materias primas experimentaron un impacto positivo en los términos de intercambio. En consecuencia, las presiones cambiarias para la economía de mercado emergente promedio han sido menos severas que para las economías avanzadas, y algunas, como Brasil y México, incluso se han apreciado.

Dado el importante papel de los factores fundamentales, la respuesta adecuada es permitir que el tipo de cambio se ajuste, mientras se utiliza la política monetaria para mantener la inflación cerca de su objetivo. La política fiscal debe usarse para apoyar a los más vulnerables sin poner en peligro las metas de inflación.

Mejorar la resiliencia

En este entorno frágil, es prudente mejorar la resiliencia. Si bien los bancos centrales de los mercados emergentes han acumulado reservas en dólares en los últimos años, lo que refleja las lecciones aprendidas de crisis anteriores, estos colchones son limitados y deben usarse con prudencia.

Los países deben preservar reservas de divisas vitales para hacer frente a salidas y turbulencias potencialmente peores en el futuro. Aquellos que puedan deberían restablecer las líneas de canje con los bancos centrales de las economías avanzadas.

Las perturbaciones graves en los mercados de divisas poco profundos desencadenarían grandes cambios en las primas de cobertura de divisas, lo que podría causar inestabilidad macroeconómica y financiera.

En tales casos, la intervención cambiaria temporal puede ser apropiada. Esto también puede ayudar a prevenir una amplificación financiera adversa si una gran depreciación aumenta los riesgos de estabilidad financiera, como incumplimientos corporativos, debido a desajustes.

Finalmente, la intervención temporal también puede respaldar la política monetaria en las raras circunstancias en las que una gran depreciación del tipo de cambio podría desanclar las expectativas de inflación, y la política monetaria por sí sola no puede restaurar la estabilidad de precios.