La CNBS extiende el plazo para permitir la reestrucuración de créditos

A pocos días que termine la prórroga de tres meses en el pago de deudas en el sistema financiero, mediante el mecanismo de alivio de deuda por Covid-19, la Comisión de Bancos informó que los clientes no perderán la calificación de riesgo que tenían en el mes de febrero.

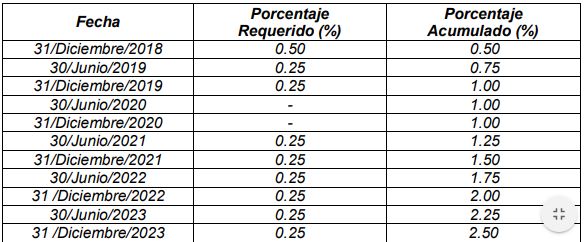

También aprobó el cronograma que deberán cumplir las instituciones financieras para la ponderación de los activos en el sistema financiero y la cobertura de conservación de capital que deben mantener.

De acuerdo a la circular No.020/2020, a partir del fin del período de gracia, este 30 de junio, “los deudores podrán formalizar con las instituciones financieras, los refinanciamientos o readecuaciones de sus préstamos, en condiciones que les permitan cumplir con los mismos, conforme a los nuevos planes de pago establecidos”

Para dicha formalización se establece un plazo máximo hasta el 31 de diciembre de 2020.

Según la CNBS, más de 1.3 millones de operaciones de crédito aplicaron al mecanismo de alivio y la deuda total sumaba unos 223.118 millones de lempiras.

Las operaciones crediticias de los deudores afectados, que se acojan a los mecanismos temporales de alivio referidos en la presente Resolución, conservarán hasta el 31 de diciembre de 2020, la categoría de riesgo que mantenían al 29 de febrero del mismo año.

Una vez transcurrido este período, los créditos deben ser evaluados y clasificados en la categoría según los criterios establecidos en las normas vigentes emitidas por esta Comisión en materia de evaluación y clasificación de la cartera crediticia, de acuerdo con el comportamiento de pago.

Sin perjuicio de lo anterior, las instituciones supervisadas podrán evaluar la categoría de riesgo de las operaciones de los deudores afectados, cuyos planes de pago cuenten con vencimientos previos a la fecha antes indicada, de conformidad a las normas referidas, siempre y cuando estos deudores hayan cumplido con sus obligaciones en el tiempo y forma pactada.

Para Evin Andrade, Superintendente de Bancos, la medida ofrece dos beneficios: que se amplía hasta diciembre la misma categoría de riesgo que se tenía al mes de febrero, sobre todo para aquellos clientes que se apegaron al mecanismos de alivio.

Además se está permitiendo hacer más de una reestructuración de la obligación durante este semestre sin que esto afecte la categoría de riesgo de los deudores.

Cobertura bancos

Según su grado de riesgo, los entes financieros aplican una escala porcentual de 0%, 10%, 20%, 50%, 100%, 120%, 150% y 175%, aplicable a los saldos netos de estimación por deterioro, depreciaciones y amortizaciones acumuladas que presenten al final de cada día las distintas partidas o rubros del balance.

Las instituciones deben mantener una cobertura de conservación de capital de dos punto cinco por ciento (2.5%) adicional al índice de adecuación de capital mínimo requerido o bien al establecido por la CNBS de conformidad a sus riesgos.