Sin embargo, continúan las brechas para mejorar la inclusión financiera

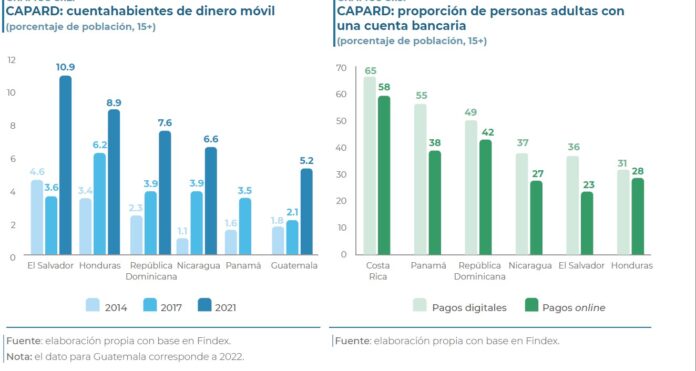

La utilización de servicios financieros digitales ha experimentado un rápido crecimiento de Centroamérica, Panamá y República Dominicana, con el porcentaje de adultos en la región (mayores de 15 años) que son propietarios de cuentas de dinero móvil duplicándose del 4% al 8% entre 2017 y 2021, según un nuevo estudio del Banco Interamericano de Desarrollo (BID).

Honduras se ubica en la segunda posición en porcentaje de cuentahabientes de dinero móvil con 8,9%, sólo superado por El Salvador que tiene un 10,9%. En cuanto a personas adultas con una cuenta bancaria, el país se ubica en la posición cuatro en la región.

En relación con la reducción en tarjetas de débito y cuentas en instituciones financieras en 2021, esta se ha visto compensada parcialmente por el aumento en el número de cuentas de dinero móvil.

Por otra parte, la reducción en sucursales y cajeros automáticos como acceso a la red del sistema bancario puede estar siendo parcialmente compensada mediante el uso de corresponsales bancarios. En diversos países de ALC y de la región, estas nuevas figuras han registrado un crecimiento sustancial.

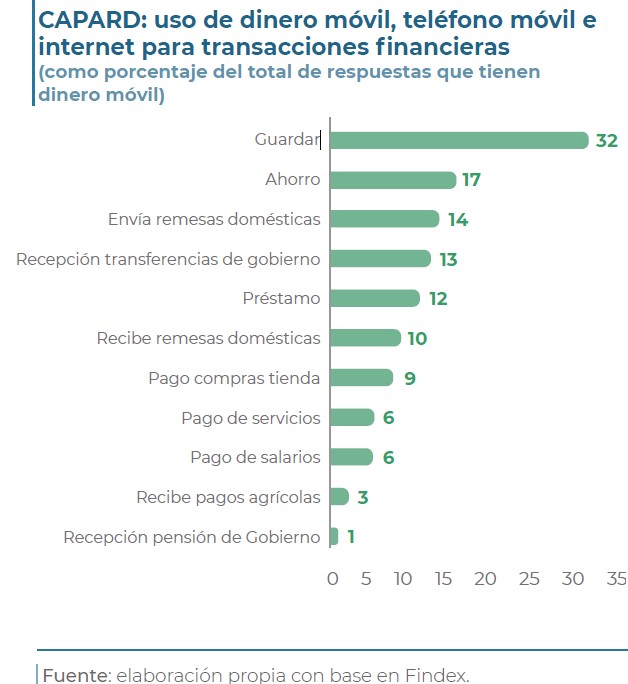

Las plataformas digitales facilitan el ahorro, mejoran la seguridad, la rapidez, y reducen los costos asociados con los pagos domésticos y remesas internacionales, lo que es especialmente relevante en la región, donde los hogares más vulnerables dependen de las remesas, según el informe económico del BID “Hacia una mayor inclusión financiera para el desarrollo”.

El estudio destaca el número de cuentahabientes de dinero móvil y de pagos digitales, lo que representa un avance en inclusión financiera de empresas y hogares en la región y una puerta de entrada a otros productos y servicios financieros, con una menor dependencia de la infraestructura bancaria tradicional.

Inclusion financiera con desafíos

A pesar de los avances, la región enfrenta desafíos para cerrar brechas con otras partes del mundo en términos de adopción de herramientas financieras digitales, así como en otras políticas que influyen positivamente en la inclusión financiera. Estas incluyen el desarrollo de una estrategia nacional de inclusión financiera, la educación financiera, el impulso a la competencia, y mejora en la tasa de recuperación de los créditos ante impago.

Otros retos son el acceso a la información crediticia de los deudores, la eficiencia administrativa de las instituciones financieras mediante el uso de corresponsales y las plataformas digitales de pagos.

Tomás Bermúdez, Gerente General del BID para la región de Centroamérica, México, Panamá, República Dominicana y Haití, comentó la importancia de la inclusión financiera para el desarrollo de las empresas y hogares. “En nuestra región es clave promover políticas para impulsar la disponibilidad y el acceso a servicios financieros, tales como el crédito, el ahorro, pago de servicios, entre otros, que permiten a las empresas crecer y a los hogares invertir en actividades económicas, educación y salud”.

En esta región, en promedio, 35% de las empresas declaran estar restringidas financieramente, con mayor frecuencia que el promedio en América Latina (30%).

Por su parte, en los hogares, la región tiene en promedio un nivel de inclusión financiera estimada de 42% del promedio de los países de ingreso alto de la OCDE. Este promedio es el resultado de analizar la disponibilidad, uso y acceso de servicios financieros, como cajeros automáticos, sucursales bancarias, cuentas, tarjetas, préstamos, ahorros y pago de servicios públicos y salarios a través de una institución financiera, entre otros. La región se encuentra por debajo de América Latina (61%), a excepción de Costa Rica con un 65%.

Recientemente el BID lanzó el programa FINLAC, una iniciativa para apoyar a los gobiernos y empresas a promover la inclusión financiera a través de una ventanilla única para el sector público y privado en América Latina y Caribe.