El oro subirá hasta un récord el próximo año por las compras de los bancos centrales y los recortes de las tasas de interés en Estados Unidos, según Goldman Sachs Group, que incluyó el metal entre las principales materias primas para 2025 y dijo que los precios podrían ampliar las ganancias durante la presidencia de Donald Trump.

“Apuesten por el oro”, dijeron en una nota analistas como Daan Struyven, que reiteró un precio objetivo de $3.000 la onza para diciembre de 2025. El motor estructural de la previsión es una mayor demanda por parte de los bancos centrales, mientras que un impulso cíclico vendría de los flujos hacia los fondos cotizados en bolsa a medida que la Reserva Federal recorta las tasas, señalaron.

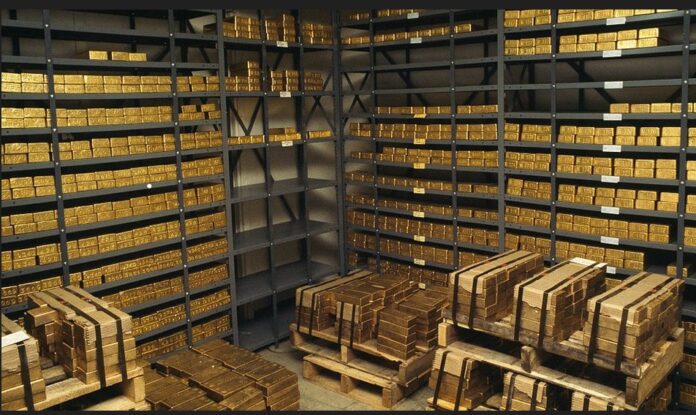

El oro ha protagonizado un fuerte repunte este año (más de $2.600 ayer) antes de retroceder inmediatamente después de la victoria electoral de Trump, que impulsó al dólar. El avance de la materia prima se ha visto apuntalado por el aumento de las compras del sector oficial y el giro de la Fed hacia una política más expansiva. Goldman dijo que un gobierno de Trump también podría ayudar al lingote.

Una escalada sin precedentes de las tensiones comerciales podría reavivar el posicionamiento especulativo en el oro, dijeron.

Además, las crecientes preocupaciones sobre la sostenibilidad fiscal de EE UU también pueden ayudar a los precios, añadieron, señalando que los bancos centrales -especialmente los que poseen grandes reservas de bonos del Tesoro- pueden optar por comprar más del metal precioso.

El oro spot se situaba en torno a los $2.584 la onza, tras haber alcanzado un máximo por encima de los $2.790 el mes pasado.

También se prevé que el crudo brent se cotizará entre $70 y $85 el barril el próximo año, aunque existe un riesgo alcista a corto plazo si la administración Trump toma medidas drásticas contra los flujos procedentes de Irán, dijeron. Los metales básicos se vieron favorecidos frente a los férricos, y el gas europeo se enfrentó a riesgos al alza a corto plazo por el clima, señalaron.

En cuanto a los bienes agrícolas, Goldman evaluó las posibles consecuencias de las posibles medidas comerciales de represalias entre Washington y Pekín durante el mandato de Trump.

“Mayores aranceles de China sobre los productos agrícolas y la carne de EE UU podrían reducir la demanda de exportaciones estadounidenses”, afirmaron los analistas. “Dada la insuficiencia de mercados de exportación alternativos, el reequilibrio del mercado estadounidense requeriría precios más bajos de la soja/maíz/carne estadounidenses”.

La victoria de Trump

La victoria de Donald Trump impulsó inmediatamente los mercados, desde las acciones hasta el bitcoin. El oro va a tardar mucho más en dar la vuelta a la situación.

En los dos días inmediatamente posteriores a la victoria del candidato republicano, el rendimiento del metal precioso fue el peor en al menos 13 elecciones presidenciales estadounidenses, según Deutsche Bank. Los precios del oro han caído casi 7% desde el día de las elecciones, incluso mientras otras clases de activos disfrutan de un impulso tras la campaña.

“Cuando la gente se interesa de verdad por el oro es cuando nada más funciona”, afirma Rob Haworth, director senior de estrategia de inversión de US Bank. “La renta variable está funcionando bien”.

El repunte del dólar

El repunte del dólar en los días posteriores a la reelección de Trump también es negativo para el oro, ya que se cotiza en la divisa estadounidense.Al mismo tiempo, la economía estadounidense parece estar en muy buena forma, con una inflación en descenso y la Reserva Federal sin prisa por seguir bajando los tipos de interés.

En un momento en el que el resto de la economía estadounidense se muestra tan fuerte, “el oro sería una opción contraria”, afirma Matt Miskin, codirector de estrategia de inversión de John Hancock Investment Management.