Las fuertes subidas de los tipos de interés mundiales podrían provocar problemas en las empresas y plantear problemas más amplios para muchas economías, advirtieron analistas (Burcu Hacibedel/Ritong Qu) del Fondo Monetario Internacional (FMI).

Y es que la deuda corporativa aumentó en más de $12 billones en las economías avanzadas y emergentes durante la pandemia, ya que las empresas se endeudaron para fortalecer sus balances y sobrevivir al impacto económico. Pero los fuertes aumentos en las tasas de interés y el servicio de la deuda más caro están poniendo a prueba las finanzas de las empresas, incluso cuando la deuda global disminuye como parte del producto interno bruto.

“Esta acumulación de riesgo en el sector empresarial y la duplicación de los costes de financiación, incluso para los emisores más seguros, podrían plantear serios problemas para muchas economías y sus sistemas financieros”, señalan.

Un nuevo modelo de aprendizaje automático desarrollado por el personal técnico del FMI predice la probabilidad de que las dificultades empresariales se extiendan al riesgo económico sistémico, según las lecciones de crisis anteriores en 55 economías avanzadas y emergentes desde 1995.

“Identificamos alrededor de 50 indicadores, desde los coeficientes de endeudamiento de las empresas hasta expansión del crédito y activos sobrevaluados, que podrían tener el poder de predecir crisis futuras y luego entrenar el modelo”, señalan los economistas.

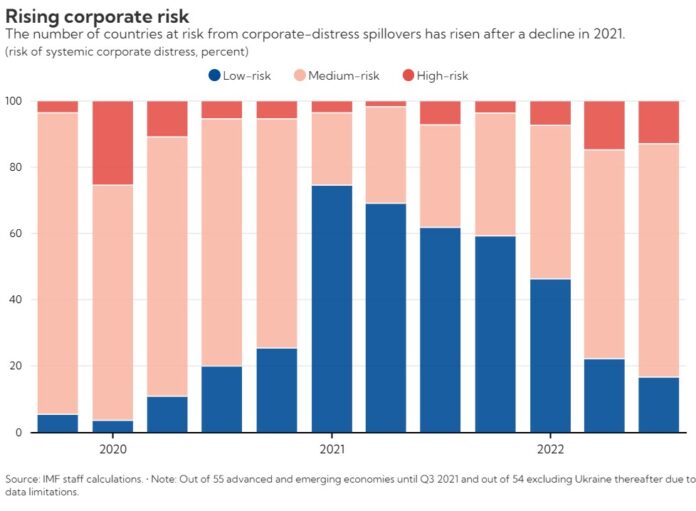

Treinta y ocho de las economías tienen un riesgo medio y siete economías, en su mayoría de Europa y Asia, tienen un riesgo alto de dificultades corporativas sistémicas. Hay más países en alto riesgo que antes de la pandemia.

Además, la proporción de grandes economías en esta categoría ha aumentado, y los países de alto riesgo representan el 21% del PIB mundial en el tercer trimestre de 2022, frente a solo el 1% a fines de 2019. Solo nueve economías se consideran de bajo riesgo.

Un mayor endurecimiento de las condiciones financieras mundiales aumentaría los riesgos que enfrentan tanto las economías avanzadas como las emergentes. Los efectos secundarios de las dificultades empresariales podrían incluir un crecimiento económico más lento, un aumento del desempleo, la presión sobre los hogares vulnerables, la volatilidad de los precios de los activos y un aumento de los préstamos morosos en las instituciones financieras.

Y la situación podría empeorar por otros factores, como la apreciación del dólar, lo que se sumaría a las presiones que enfrentan muchas economías emergentes.

Hora de actuar

¿Qué pueden hacer los gobiernos? En primer lugar, los países en los que las empresas están quebrando o es probable que lo hagan deberían crear sistemas de insolvencia eficaces y facilitar la reestructuración impulsada por el mercado de empresas muy endeudadas para contener los riesgos sistémicos.

En segundo lugar, los países deben seguir utilizando políticas macro y microprudenciales dirigidas a sectores y prestatarios de alto riesgo. Para limitar la posibilidad de efectos indirectos en el sector financiero, los países también deben utilizar políticas macroprudenciales del lado del prestamista para los bancos y otras instituciones financieras.

Por ejemplo, mejorando la transparencia de los activos y pasivos de los prestamistas, absteniéndose de otorgar más préstamos a empresas que no pueden pagar las deudas existentes, fortaleciendo las reservas de capital y realizando pruebas de estrés integrales.