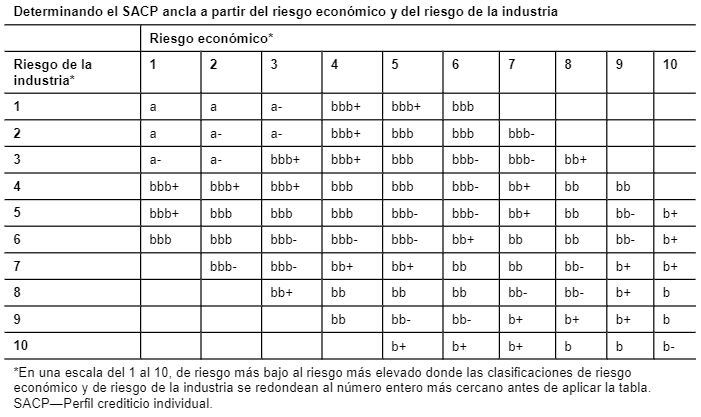

La firma Standard & Poor’s Global Ratings clasifica al sector bancario de Honduras en BB-/Estable/B (igual que al Gobierno) y la ubica en el grupo ‘8’ de acuerdo con su Análisis de Riesgos de la Industria Bancaria por país (BRICA por sus siglas en inglés), donde ‘1’ representa la categoría de riesgo más bajo y ’10’ la de riesgo más alto.

Otros países en el grupo ‘8’ son Armenia, Jordania, Kenia, Guatemala, Jamaica, y Paraguay. El ancla (base que utiliza S&P= para los bancos que solamente operan en Honduras es ‘bb-‘. En Latinoamérica la mejor posición bancaria la tiene Chile )grupo 3), seguido de Perú (5).

Las calificaciones de riesgo bancario se encargan de establecer la capacidad de pago de una institución financiera en cuanto a sus pasivos con el público, considerando la calidad de los activos, la franquicia en el mercado, las fuentes de fondeo de la institución así como la estabilidad de sus márgenes operativos. También considera la estructura de manejo de riesgos financieros y la calidad de la gerencia.

El riesgo económico de Honduras, señala S&P, refleja su economía en desarrollo, dado un PIB per cápita muy bajo que limita la capacidad de endeudamiento de la población, una estrecha diversificación económica e instituciones políticas débiles. «Consideramos que el shock económico derivado del COVID-19 está lejos de terminar y el sistema financiero seguirá sintiendo sus repercusiones durante 2021-2022, especialmente después de que se eliminen gradualmente los programas de ayuda al prestatario (Ley de alivio financiero que concluyó en mayo)», opinan los analistas.

Crédito crecerá un 2,5% este año

«Sin embargo, los bancos más grandes del país se centran en los préstamos comerciales, que esperamos se recuperen más rápido que los segmentos de préstamos al consumo y minoristas. Por lo tanto, esperamos un crecimiento modesto del crédito de alrededor de 2.5% en 2021 y 4.5% en 2022, impulsado principalmente por el segmento comercial», destaca.

Además, esperamos que la recesión económica afecte los indicadores de calidad de activos del sector bancario. Sin embargo, se mantendrán en niveles manejables, con activos improductivos (NPA, por sus siglas en inglés; cartera vencida más activos readjudicados) que representan el 3,5% – 3.9% de la cartera total de crédito para el mismo período.

Agrega que las carencias de Honduras en los servicios básicos e infraestructura, las cuales requerirán gastos a largo plazo, limitan su flexibilidad fiscal. «Estimamos que los pasivos contingentes del sector financiero y de las empresas públicas no financieras son limitados».

Fortalezas y debilidades

Fortalezas que destaca S&P

− Estabilidad macroeconómica en comparación con otras economías de la región y compromiso de fortalecer la resiliencia económica y fiscal del país.

− Niveles de morosidad y pérdidas crediticias manejables en el sistema bancario hondureño a pesar del impacto económico de COVID-19, y

− Una amplia, estable y bien diversificada base de depósitos que respalda la estructura de fondeo del sistema bancario.

Debilidades del sistema bancario − Bajo PIB per cápita en el país que resalta los altos niveles de pobreza y muy baja capacidad de endeudamiento.

− La severa contracción económica provocada por la pandemia limitará la recuperación del segmento de consumo y el crecimiento del crédito bancario (Estimamos que el retorno sobre activos promedio y el retorno sobre capital promedio serán de alrededor de 0.8% y 7.5%, respectivamente, en los siguientes dos años).

− Débiles instituciones y aplicación de la ley, aunado a una persistente percepción de corrupción (Honduras todavía tiene un alto nivel de percepción de corrupción. El país se ubicó en el lugar 157 de 180 países en el Índice de Percepción de la Corrupción 2020 de Transparencia Internacional), y

− Marco regulatorio bancario que aún está rezagado con respecto a los estándares internacionales.

La evaluación de riesgos de la industria bancaria incorpora su débil marco institucional. «Las regulaciones bancarias nacionales aún no cumplen con los estándares internacionales, y consideramos que llevará algunos años implementar los estándares de Basilea III en su totalidad, especialmente porque, en nuestra opinión, el regulador (CNBS) se enfocará en monitorear el impacto en los indicadores de capital de los bancos y sus créditos deteriorados

debido a la pandemia».

El sistema bancario hondureño está fondeado principalmente por una gran base de depósitos de clientes, pero las limitadas alternativas de fondeo (incluido el mercado de capital de deuda estrecho y poco profundo) se traducen en una modesta flexibilidad financiera en todo el sistema. La ausencia de productos bancarios complejos mitiga los riesgos de la industria,

que no tienen distorsiones relevantes significativas.

A pesar de estar en la categoría ‘8’, la tendencia del riesgo económico y bancario de Honduras se mantiene estable. «Consideramos que las corporaciones y empresas, los principales clientes de los bancos más grandes, se recuperarán a un ritmo rápido y aumentarán la demanda de crédito».

Tampoco esperan cambios significativos en el marco regulatorio actual, «que consideramos se centrará en fortalecer los indicadores de capitalización de los bancos para resistir el impacto de la pandemia, principalmente en forma de crecientes provisiones». Además, proyectan que el sistema bancario experimentará una mayor consolidación en los próximos años, lo que podría mejorar la dinámica competitiva y ajustar los márgenes de las entidades.