La Comisión Nacional de Bancos y Seguros (CNBS) dio a conocer el “Informe de Inclusión Financiera 2024”, que muestra avances significativos en la materia en el último año (2023).

Elaborado por el Departamento de Análisis Económico y Estabilidad Financiera Gerencia de Estudios Económicos, Regulación, Competencia e Innovación Financiera, el documento muestra que Honduras evidencia el aumento en el alcance de los servicios financieros, la adaptación de productos y servicios financieros, y nuevas tecnologías digitales que reducen las brechas de acceso y facilitan las transacciones.

Entre los principales hallazgos se encuentran: El aumento del 50% en reclamos por incidentes de Phishing destaca la creciente importancia de la ciberseguridad en las transacciones financieras digitales.

Los reclamos interpuestos por los usuarios financieros ante las Instituciones Supervisadas ascendieron a 4.501 al cierre del 2023, un 50% más que en 2022, derivado principalmente del Phishing. De los reclamos recibidos por las instituciones (4.501), únicamente un 15% se canalizaron ante el ente regulador, el resto de los incidentes fueron atendidos directamente por las instituciones supervisadas.

El crecimiento significativo de los puntos de contacto físicos y datáfonos (POS), en 2023, sugiere un impulso hacia la inclusión financiera, especialmente en áreas donde el acceso digital es limitado. A diciembre de 2023, se registraron a nivel nacional un total de 92.262 POS, evidenciando un crecimiento del 13,2% (10.735 dispositivos más) respecto al año anterior (81.527).

Por su parte, los cajeros automáticos o ATM (Automated Teller Machines por sus siglas en inglés) son utilizados por bancos donde los clientes pueden efectuar transacciones como retiros de efectivo, consulta de saldos y, en algunos casos, depósitos y pagos de tarjetas de crédito. Al cierre de 2023, se registraron 1.890 cajeros automáticos a nivel nacional, 261 más (3,5%) que los reportados en el 2022 (1.629).

Puntos de contacto (excluye POS)

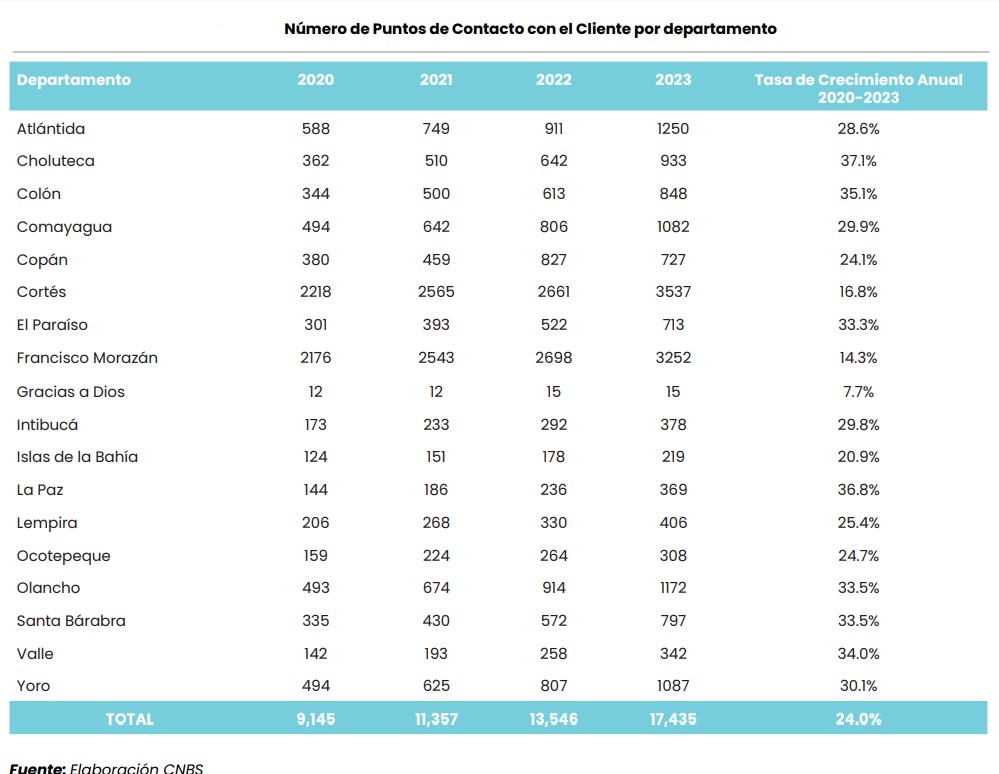

Los puntos de contacto crecieron en forma sostenida en los últimos 4 años, a una tasa anual del 24%. En 2023 se verificó dicha evolución, con una expansión de 28,7% respecto a 2022, liderados por los agentes corresponsales que crecieron 3.615 puntos (37,9%) y que explican la tendencia observada.

Se crearon en 2023, 53 ventanillas más (+9,8%), 55 oficinas (+3,4%) y 64 cajeros automáticos (+3,5%). Los puntos de contacto con el cliente propios de las cooperativas de ahorro y créditos pasaron de 16 en 2022 a 19 en 2023 (+18.8%).

Los aumentos más significativos se presentaron en los departamentos de Choluteca (37,1%), La Paz (36,6%), Colón (35,1%), Valle (34%), Santa Bárbara, Olancho y El Paraíso (33,5% cada uno). En contraste, el departamento de Gracias a Dios ha mostrado el menor crecimiento, con sólo un 7,7% anual.

Al considerar la densidad poblacional, puntos de contacto con el cliente por cada 10.000 adultos (+18 años), en 2023 se registran 28 puntos de servicio por cada 10.000 adultos, un crecimiento de 27,3% respecto a 2022, y del 75% respecto a 2020.

Crédito impulso indicador

El aumento del 18,2% en la cartera de créditos refleja una sólida expansión crediticia, superando la inflación, destaca la CNBS. El saldo de la cartera de préstamos a diciembre de 2023 para personas naturales y jurídicas era de L680,879.9 millones. Esta tasa nominal de crecimiento superó ampliamente la inflación de 2023, registrando la mayor tasa de crecimiento real del crédito desde 2019, 12,37%.

“El crecimiento del crédito nominal del 18,6% en instituciones supervisadas indica un robusto impulso económico, mientras que el crecimiento real del 12,8% destaca la capacidad de las instituciones financieras para proporcionar financiamiento efectivo en un entorno inflacionario”, agrega.

La distribución del crédito muestra una fuerte preferencia por el consumo y la vivienda, reflejando las necesidades prioritarias de financiamiento de la población, con los bancos comerciales liderando en estos sectores estratégicos.

La disparidad de género en el acceso al crédito, especialmente en el sector comercial, revela la necesidad de políticas específicas para fomentar una distribución equitativa de recursos financieros entre hombres y mujeres.

Por otra parte, el crecimiento del 12,5% en los préstamos otorgados por cooperativas de ahorro y crédito, y de 17,3% de microfinancieras, subraya su papel crucial en el acceso financiero para comunidades locales, con un enfoque equitativo de género.