El fondo proviene de un préstamo de $100 millones con el BCIE

Las Empresas de Mayor Tamaño (EMT) que tengan «créditos comerciales» ya pueden acudir al sector financiero a solicitar préstamos y no tener que presentar el 100% de las garantías que pide la banca privada.

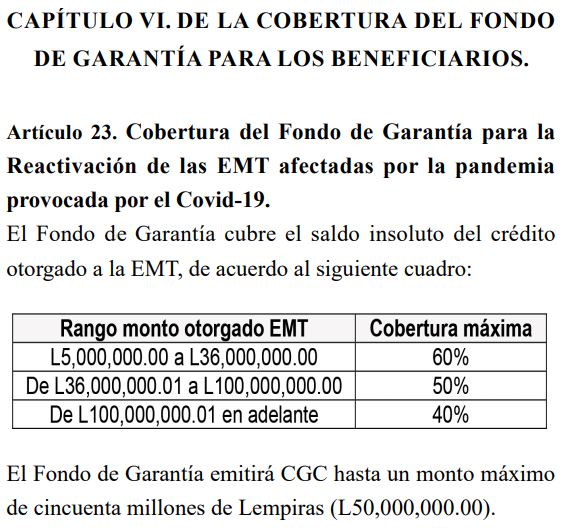

De acuerdo al reglamento del fideicomiso de respaldo de garantías, aprobado por el Banco Central, la cobertura va del 40, 50 y hasta 60%, dependiendo de los montos solicitados. El empresario deberá aportar la garantía faltante, en caso de ser necesario.

Estos créditos tiene un crédito mínimo de 5 millones de lempiras, un capital mucho mayor al que demandan los microempresarios, que estarían excluidos.

El artículo 23 del Reglamento aprobado por el Banco Central es claro.

Los créditos de cinco a 36 millones de lempiras, tendrá una cobertura de hasta 60%, los que llegan a 100 millones un 50% y los que superan ese monto, un 40%.

Este respaldo estatal, permitiría a los bancos y financieras, que firmaron acuerdos con Banhprovi, a prestar hasta 20.000 millones de lempiras, según las estimaciones de la Ahiba (Asociación Hondureña de Instituciones Bancarias).

Se espera que los entes financieros coloquen recursos propios en préstamos a la actividad económica agroindustrial, y también pueden redescontar préstamos a través del Banhprovi, bajo las condiciones financieras del programa de «Agro Crédito, en un porcentaje no menor al (10%) de la cartera garantizada».

Las condiciones del crédito

Los créditos respaldados por el Fondo de Garantía deberán cumplir con las siguientes condiciones:

- Plazo máximo que no deberá exceder de cuarenta y ocho

(48) meses, incluyendo un período de gracia. - La tasa de interés aplicada será la tasa de interés de mercado

- Destino: Capital de trabajo.

- Período de gracia: Capital de hasta un año. Intereses 6 meses.

- Aplican créditos para producción nacional y para exportación.

- En el proceso de otorgamiento y desembolso de los créditos, no se aplicará cobros por desembolsos u otros cargos, sólo podrán aplicar la contribución por concepto de tasa de seguridad poblacional y la comisión por emisión del CGC (certificado).

- Aplica a EMT (Empresas de mayor tamaño) con créditos otorgados antes del 15 de marzo de 2020 afectadas con reducción de flujo de efectivo a partir del 16 de marzo de 2020; con créditos calificados al 29 de febrero de 2020 en las categorías crediticias I (créditos buenos) o II (especialmente mencionados) de acuerdo a las normas emitidas por la CNBS.

- El Fondo de Garantía respaldará entre un rango de 40% y 60% de los créditos que se otorguen a las EMT.

Destino de los créditos Los préstamos a garantizar es para empresas afectadas por la pandemia provocada por el Covid-19, cuyas actividades sean calificadas como prioritarias según el Decreto Ejecutivo Número PCM-030-2020 y PCM-041-2020 del 8 de mayo de 2020., las cuáles son:

- Producción agropecuaria (agricultura, silvicultura, caza

y pesca); - Turismo y alojamiento (hoteles y restaurantes);

- Industria manufacturera agrícola y no agrícola;

- Industria y servicios de la construcción;

- Comercio al por mayor y menor;

- Transporte;

- Salud (servicios de salud);

- Otros servicios de acuerdo con el Clasificador Internacional Industrial Uniforme (CIIU);

- Cualquier otra actividad afectada por los efectos de la pandemia provocada por el Covid-19

Los bancos y financieras participante podrán solicitar la ejecución de la garantía a los 90 días de mora del crédito, previo a la presentación de la evidencia de las gestiones de cobro o recuperación del crédito.

El capital inicial del fideicomiso de garantía fue de 1.900 millones de lempiras, pero las autoridades de Banhprovi sostienen que empezarán con un fondo 2.500 millones de lempiras, que incluye a Mipymes, producto de un préstamo de 100 millones de dólares adquiridos con el Banco Centroamericano (BCIE), para financiar créditos a a las Mipymes.