Aspectos destacados del perfil bancario trimestral del segundo trimestre de 2022

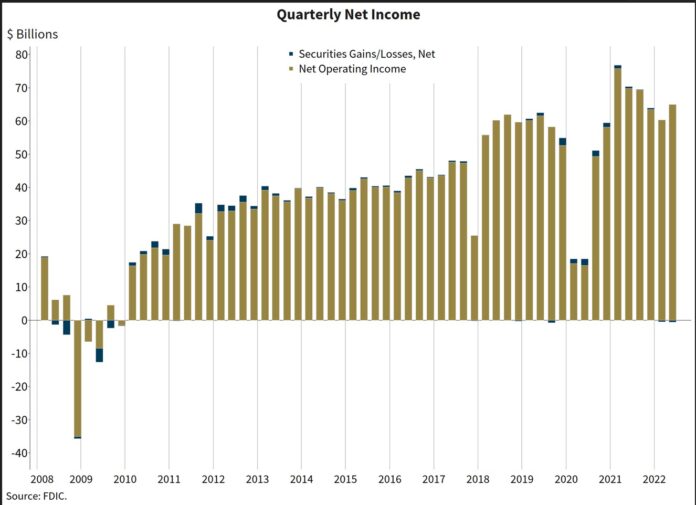

Los informes de 4.771 bancos comerciales e instituciones de ahorro de Estados Unidos, asegurados por la Corporación Federal de Seguros de Depósitos (FDIC, o sus siglas en inglés), reflejan un ingreso neto total de $64.4 mil millones en el segundo trimestre de 2022, una disminución de $6 mil millones (8,5 por ciento) con respecto al año anterior.

Un aumento en el gasto de provisiones impulsó la reducción anual en la utilidad neta. Estos y otros resultados financieros del segundo trimestre de 2022 se incluyen en el último perfil bancario trimestral de la FDIC.

Los ingresos netos disminuyeron año tras año, principalmente debido a un aumento en los gastos de provisiones. Los gastos de provisiones aumentaron $21.9 mil millones con respecto al trimestre del año anterior, de $10.8 mil millones negativos en el segundo trimestre de 2021 a $11.1 mil millones positivos este trimestre.

Más de la mitad de todos los bancos (51,5 por ciento) reportaron una disminución anual en la utilidad neta trimestral. Sin embargo, los ingresos netos aumentaron $4.600 millones (7,8 %) desde el primer trimestre de 2022, ya que el crecimiento de los ingresos netos por intereses superó el crecimiento de los gastos de provisiones.

La industria bancaria reportó un índice de rendimiento agregado sobre activos promedio (ROAA) de 1,08 por ciento, 16 puntos básicos menos que el índice ROAA informado en el segundo trimestre de 2021, pero 7 puntos básicos más que el índice ROAA informado en el primer trimestre de 2022.

Margen de interés neto ampliado: El margen de interés neto (NIM) aumentó 26 puntos base desde el trimestre anterior a 2.80 por ciento, el crecimiento trimestral más alto en NIM desde el primer trimestre de 2010. La mayoría de los bancos (70,5 por ciento) reportaron ingresos por intereses netos más altos en comparación con un año atrás.

El rendimiento de los activos productivos aumentó al 3,05 por ciento (35 puntos básicos más que el trimestre anterior y 37 puntos básicos más que hace un año), lo que refleja el crecimiento de los préstamos durante el reciente entorno de aumento de las tasas de interés. Los costos promedio de financiamiento aumentaron 10 puntos básicos desde el primer trimestre de 2022 y 8 puntos básicos desde el trimestre del año anterior.

Los bancos comunitarios informaron una disminución en los ingresos netos de $523 millones (6,5 por ciento) con respecto al trimestre del año anterior, como resultado de mayores gastos no relacionados con intereses, menores ingresos no relacionados con intereses, pérdidas en el venta de valores y mayores provisiones para pérdidas crediticias.

La mayoría de los 4.333 bancos comunitarios asegurados por la FDIC (52 por ciento) reportaron ingresos netos trimestrales más bajos en comparación con el trimestre del año anterior. Sin embargo, los ingresos netos aumentaron $583.6 millones (8,4%) desde el primer trimestre de 2022.

El margen de interés neto para los bancos comunitarios se amplió 8 puntos básicos desde el trimestre del año anterior a 3,33 por ciento. Este fue el mayor aumento trimestral desde el segundo trimestre de 1985.

Los saldos de préstamos aumentaron. los saldos totales de préstamos y arrendamientos aumentaron $414.9 mil millones (3,7 por ciento) con respecto al trimestre anterior. La industria bancaria reportó un crecimiento en varias carteras de préstamos, incluidos préstamos residenciales para 1 a 4 familias (un aumento de $ 94 700 millones, o 4,2 %), préstamos comerciales e industriales (un aumento de $ 92 300 millones, o 3,9 %) y préstamos de consumo (un aumento de $ 79 300 millones, o 4,2 %). 4,2 por ciento).

Anualmente, los saldos totales de préstamos y arrendamientos aumentaron $913 600 millones (8,4 %), impulsados por el crecimiento de los préstamos al consumo (hasta $204.300 millones o 11,6 %), los préstamos hipotecarios residenciales para 1 a 4 familias (hasta $187.100 millones o 8,6%) y “ todos los demás préstamos” (un aumento de $162,7 mil millones, o 13,7 por ciento).

Calidad crediticia vs morosidad temprana

Los préstamos que tenían 90 días o más de mora o que no acumulaban ingresos (es decir, préstamos no circulantes) continuaron disminuyendo (una disminución de $7200 millones o 7,6 %) desde el primer trimestre de 2022. La tasa no circulante para el total de préstamos disminuyó 9 puntos básicos desde el trimestre anterior hasta 0,75 por ciento, el nivel más bajo desde el tercer trimestre de 2006.

Las cancelaciones netas totales también continuaron disminuyendo (una disminución de $600,7 millones, o un 8,2 por ciento) con respecto al año anterior. La tasa de cancelación neta total disminuyó 4 puntos básicos a 0,23 por ciento, justo por encima del mínimo histórico de 0,19 por ciento establecido en el tercer trimestre de 2021.

Sin embargo, las morosidades tempranas (es decir, préstamos vencidos entre 30 y 89 días) desde el trimestre del año anterior y $2.8 mil millones (5.2 por ciento) desde el primer trimestre de 2022. Tanto el aumento trimestral como el anual fueron impulsados por un aumento en los préstamos al consumo vencidos.

El índice DIF aumentó a 1,26 por ciento: El saldo del Fondo de Garantía de Depósitos (DIF) fue de $124.500 millones el 30 de junio, $1.400 millones más que al final del primer trimestre. El coeficiente de reserva aumentó tres puntos básicos a 1,26 por ciento, mientras que los depósitos asegurados cayeron un 0,7 por ciento.

La actividad de fusión continúa. Veintiocho instituciones se fusionaron y ningún banco quebró en el segundo trimestre de 2022.